Os mercados mantiveram o sentimento de apetite por risco na semana passada, especialmente nos Estados Unidos, impulsionados por dados de empregos e salários mais fortes do que o esperado. No entanto, esse sentimento pode sofrer um impacto nesta semana, já que a atenção se voltará para o prazo das tarifas anunciado por Trump, o que pode levar vários países a enfrentarem tarifas mais altas por parte dos EUA.

Análise Fundamental e Sentimento de Mercado

No dia 30 de Junho escrevi que as melhores oportunidades de trade para a semana seriam:

- Compra no par EUR/USD . Esse trade terminou a semana com alta de 0.46%;

- Compra no índice NASDAQ 100. Esse trade terminou a semana com alta de 1.03%;

- Compra no NVIDIA. Esse trade terminou a semana com alta de 0.59%;

- Compra de Prata em USD após um fechamento diário (Nova York) acima de $37.25. Esse setup não foi acionado.

O ganho total de 2.08% equivale a um retorno médio de 0.52% por ativo.

As notícias da semana passada foram dominadas pela continuidade do sentimento positivo de apetite por risco nos mercados dos EUA, o que levou os principais índices de ações americanos a novos recordes históricos — possivelmente impulsionados pela aprovação do projeto de gastos emblemático do presidente Trump. O projeto parecia estar em risco, mas acabou sendo aprovado nas duas Casas do Congresso. Essa é uma vitória para o presidente Trump, embora o projeto tenha sido criticado por muitos conservadores por ser fiscalmente irresponsável.

O sentimento de mercado certamente foi impulsionado pelos dados muito mais fortes de empregos e de ganhos médios por hora divulgados nos EUA na quinta-feira, que fizeram os mercados acionários dispararem ao indicar uma economia significativamente mais forte do que o esperado.

Apesar de o sentimento da semana passada ter sido de apetite por risco, já começam a surgir sinais de desaceleração — provavelmente porque as tarifas de Trump voltaram ao centro das atenções. A próxima quarta-feira, 9 de julho, é o prazo final estabelecido por Trump para que acordos comerciais sejam firmados, sob pena de tarifas mais altas. Ainda assim, o presidente Trump já sinalizou que pode estender o prazo novamente para alguns países.

Parece provável que o presidente Trump anuncie o detalhamento das tarifas mais altas, que devem começar a ser aplicadas na quarta-feira. Em casos em que não houver acordo ou em que os acordos sejam considerados fracos, poderemos ver volatilidade nas bolsas e nas moedas dos países envolvidos — como ocorreu no início de 2025, quando as tarifas elevadas começaram a ser implementadas.

Outros fatores de movimentação do mercado na semana passada estiveram relacionados à divulgação de certos dados de alto impacto:

- Salário Médio por Hora nos EUA – era esperado um aumento mês a mês de apenas 0.3%, mas o resultado foi ainda menor, em 0.2%, sugerindo uma queda nas pressões inflacionárias salariais;

- Variação no Emprego Não Agrícola dos EUA – o número de novos empregos criados foi muito acima do esperado, com 147k quando 111k era amplamente esperado;

- Vagas de Emprego JOLTS nos EUA – veio acima do esperado, mostrando cerca de 400k empregos a mais do que o previsto;

- Taxa de Desemprego nos EUA – caiu inesperadamente de 4.2% para 4.1%;

- ISM Services PMI dos EUA – ficou exatamente em linha com as expectativas;

- ISM Manufacturing PMI dos EUA – levemente melhor do que o esperado;

- CPI da Suíça (inflação) – mostrou inesperadamente uma taxa de aumento um pouco maior que o previsto, com uma alta mês a mês de 0.2%;

- PMI de Manufatura da China – praticamente em linha com o esperado.

A Semana à Frente: 7 a 11 de Julho

A semana que se inicia traz um calendário mais leve de divulgações de dados com alto impacto, sendo o evento mais relevante provavelmente a reunião de política monetária do Banco Central da Austrália (RBA) na terça-feira

Os dados mais importantes da semana, em ordem de relevância provável, são:

- Taxa de Juros do RBA e Comunicado da Decisão – espera-se que o RBA corte os juros em 0.25%;

- Taxa de Juros Oficial do RBNZ e Comunicado da Decisão – espera-se que o RBNZ mantenha as taxas inalteradas;

- PIB do Reino Unido – espera-se uma queda;

- Pedidos de Seguro-Desemprego nos EUA;

- Taxa de Desemprego do Canadá.

Previs’ao Mensal Julho de 2025

Para o mês de julho de 2025, eu previ que o par de moedas EUR/USD teria uma valorização. O desempenho dessa previsão até agora é:

Previsão Semanal de 6 de Julho de 2025

Como não houve movimentos de preço incomumente grandes nos pares de moedas Forex na última semana, não faço previsão semanal.

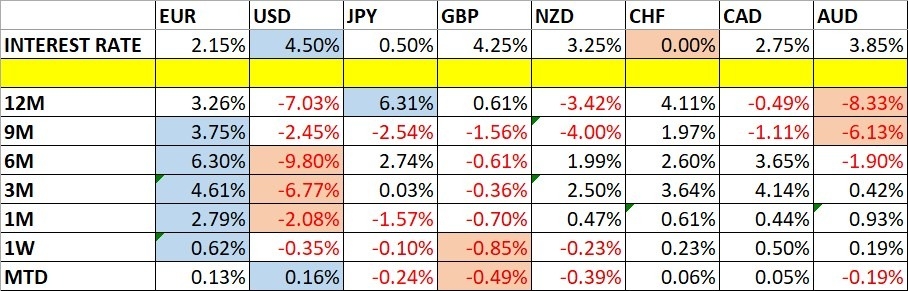

O Euro foi a principal moeda mais forte na semana passada, enquanto a Libra Esterlina foi a mais fraca. A volatilidade caiu drasticamente na última semana, com apenas 7% dos pares e cruzamentos Forex mais importantes variando mais de 1% em valor. A volatilidade da próxima semana provavelmente permanecerá igual ou poderá aumentar um pouco.

Você pode negociar essas previsões em uma conta demo em corretoras Forex.

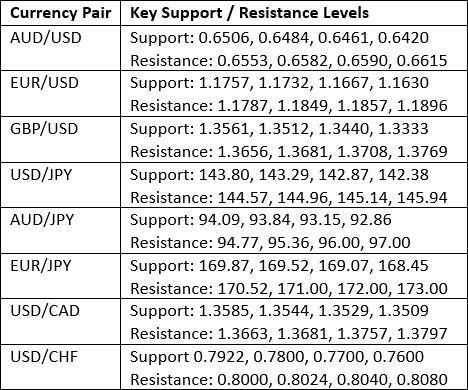

Principais Níveis de Suporte/Resistência para Pares Populares

Análise Técnica

Índice Dólar Americano

Na semana passada, o Índice do Dólar dos EUA formou um candle de baixa que registrou o fechamento semanal mais baixo desde fevereiro de 2022. Há claramente uma forte e contínua tendência de baixa de longo prazo no dólar americano. No entanto, o candle semanal apresenta um pavio inferior longo e quase se parece com um pin bar de alta, o que pode deixar os vendedores um pouco nervosos.

Faz sentido operar alinhado com a tendência de longo prazo, que é de venda do dólar, especialmente porque o apetite por risco, particularmente para as ações de tecnologia americanas, retornou com força, enquanto os principais índices dos EUA atingem novos recordes históricos. Os mercados ainda esperam que o Fed realize mais três cortes nas taxas de juros este ano, apesar da retórica um pouco hawkish do Fed, e isso está ajudando a pressionar o dólar para baixo.

Índice NASDAQ 100

O Índice NASDAQ 100 subiu novamente na semana passada, fechando muito próximo da máxima de sua faixa, atingindo um novo preço recorde histórico. Estes são sinais bastante otimistas, quase no limite do possível. No entanto, vale destacar que a alta da semana passada apresentou um momentum de alta menor do que a da semana anterior. Além disso, os CFDs do NASDAQ 100 mostraram queda na sexta-feira, embora o mercado dos EUA estivesse fechado.

O Índice NASDAQ 100 tem um excelente histórico, com retorno anual médio superior a 10% desde sua fundação em 1985. Além disso, quando ele rompe para um novo recorde histórico, geralmente o desempenho é ainda melhor. Estes são motivos fortes para investir neste índice, se você acredita que o futuro será parecido com o passado.

Há bons motivos sentimentais para otimismo nos mercados de ações, especialmente nos EUA, embora se veja contração econômica e taxas de juros mais altas do que o esperado. Ainda assim, o humor positivo persiste, impulsionado pela vitória esmagadora dos EUA e Israel na guerra contra o Irã, o que parece ter retirado a perspectiva de um Irã nuclear por pelo menos alguns anos, além de abrir portas para possíveis acordos de paz com Israel e talvez até o fim da guerra em Gaza.

Acredito que há excelentes razões para comprar neste índice.

Dollar Tree

Dollar Tree é um componente do Índice NASDAQ 100 e chamou minha atenção devido à sua forte tendência de alta no médio prazo, embora o preço ainda não tenha alcançado uma nova máxima de 52 semanas. Dollar Tree é uma rede líder de lojas de desconto, e com a economia se mantendo estável, mas com muitas pessoas começando a enfrentar dificuldades após uma desaceleração, é provável que continue registrando fortes vendas.

O índice preço/lucro (P/L) da Dollar Tree está abaixo da média, sugerindo que essa ação está atualmente com um preço atraente. Somando isso ao forte momentum técnico de alta e ao fato do índice e do mercado mais amplo estarem rompendo novas máximas, parece um bom momento para comprar.

Há um problema técnico: Dollar Tree parece estar enfrentando uma área de resistência entre $103.50 e $109, então eu não entraria em uma nova posição comprada até vermos um fechamento diário acima de $109.

Índice S&P 500

O Índice S&P 500 subiu novamente na semana passada, fechando muito próximo da máxima de sua faixa, atingindo um novo preço recorde histórico. Esses são sinais muito altistas, praticamente o máximo de otimismo possível. No entanto, pode-se dizer que o momentum altista diminuiu.

O Índice S&P 500 tem um histórico excelente, com retorno médio anual de cerca de 7%. Além disso, quando rompe para um novo recorde histórico, geralmente tem um desempenho ainda melhor. Esses são motivos fortes para investir, caso acredite que o futuro será parecido com o passado.

Olhando para o gráfico de preços abaixo, podemos ver que o choque das tarifas de algumas semanas atrás fez o preço despencar fortemente, mas desde então tivemos uma recuperação extremamente forte, lembrando o crash e a recuperação do coronavírus em 2020. Se isso for uma lição a seguir, podemos esperar ganhos contínuos fortes nos mercados acionários dos EUA.

Acredito que existem ótimos motivos para estar comprado nesse índice.

EUR/USD

O par de moedas EUR/USD está dentro de uma tendência de alta válida no longo prazo, e esse par tem um excelente histórico de respeitar essa tendência.

O preço subiu na semana passada, mas caiu depois de atingir uma nova máxima em 3,5 anos. O candle semanal mostrado no gráfico de preços abaixo claramente tem uma sombra superior significativa, mas esse par de moedas é propenso a retrações mesmo quando está subindo com um momentum relativamente forte.

O Euro é a moeda mais forte no mercado atualmente e também um dos principais beneficiários da fraqueza contínua do Dólar Americano.

Geralmente, é melhor entrar em trades de tendência nesse par durante uma retração (pullback), então acho que está OK entrar agora se você ainda não estiver comprado aqui.

XAG/USD

A prata, em termos de dólar americano, teve uma semana forte e continua apresentando desempenho melhor que o ouro e outros metais preciosos como platina e paládio.

O gráfico de preços abaixo mostra que o preço subiu firmemente na semana passada e está próximo da máxima de vários anos alcançada recentemente.

Todos os fatores indicam um cenário altista, com o dólar americano fraco atuando como contraparte, mas o panorama ficará perfeitamente otimista se conseguirmos ultrapassar a máxima recente de $37.25, ou pelo menos o preço de fechamento recente na máxima de $37.13.

Vejo a prata como compra assim que tivermos um fechamento diário acima de $37.13.

Resumo

Vejo as melhores operações desta semana como:

- Compra do par EUR/USD

- Compra do Índice NASDAQ 100

- Compra do Índice S&P 500

- Compra das ações da DLTR após um fechamento diário (Nova York) acima de $109

- Compra de Prata em dólares (XAG/USD) após um fechamento diário (Nova York) acima de $37.13

Pronto para negociar com nossa previsão Forex semanal? Confira nossa lista dos melhores brokers de Forex no mundo.